Welche Vorteile hat die Riester-Rente?

Hohe Förderung

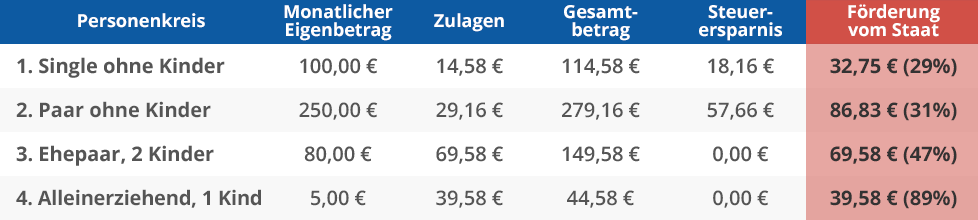

Riester-Sparer erhalten vom Staat eine Grundzulage von 175 Euro pro Jahr. Hinzu kommen weitere Zulagen für Kinder oder Berufseinsteiger, sowie Steuervorteile während der Ansparphase. Die Förderquote, also der prozentuale Anteil des Staates an der Riester-Rente, liegt je nach Einkommen, Familienstand und Kinderanzahl zwischen 25 und 90 Prozent.

Kinderzulagen

Familien mit Kindern profitieren besonders. Für jedes Kind, das vor 2008 geboren ist, gibt es pro Jahr Zulagen von 185 Euro. Für jedes Kind, das nach 2008 geboren ist, beträgt die jährliche Zulage sogar 300 Euro.

Bonus für Berufseinsteiger

Wer jünger als 25 Jahre ist und einen Riester-Vertrag abschließt, sichert sich außerdem eine einmalige Zulage von 200 Euro.

Lebenslange Rente

Versicherte haben Anspruch auf eine lebenslange Rente, die nicht sinken darf.

Schutz vor Insolvenz und Pfändung

Sofern Versicherte Zulagen beantragt haben, ist das angesparte Kapital vor Pfändung und Insolvenz geschützt.

Beitragsgarantie

Versicherte bekommen zum Rentenbeginn mindestens ihre eingezahlten Beiträge ausgezahlt.

Welche Nachteile hat die Riester-Rente?

Vererbbarkeit ist begrenzt

Ohne Kürzungen lässt sich das angesparte Kapital nur auf den Riester-Vertrag des Ehepartners oder eines kindergeldberechtigten Kindes übertragen, falls der Versicherte verstirbt. Soll das Ersparte anderweitig vererbt werden, werden in der Regel die Steuervorteile und die staatlichen Zulagen abgezogen.

Hohe Abschlusskosten

Beim Abschluss eines Riester-Vertrags entstehen auch Kosten. Gebühren für Abschluss, Vertrieb und Verwaltung werden gleichmäßig auf die ersten Vertragsjahre verteilt. Interessenten müssen aufpassen, dass sie keinen Tarif wählen, bei dem sie am Ende draufzahlen. Die Vertragskosten dürfen die staatlichen Zulagen nicht übersteigen. Eine professionelle Beratung ist deshalb unverzichtbar.

Versteuerte Rente

Monatliche Renten oder Einmalzahlungen, die Versicherte erhalten, müssen in voller Höhe versteuert werden. Allerdings sind die Steuersätze in der Ansparphase so gering, dass dieser Nachteil ausgeglichen wird.

Hohe Lebenserwartung notwendig

Die Riester-Rente lohnt sich streng genommen nur, wenn Versicherte ein hohes Alter erreichen. Werden sie nicht so alt wie angenommen, verkürzt sich der Auszahlungszeitraum und sie erhalten im Verhältnis zu den eingezahlten Beiträgen eine zu geringe Rente. Wer allerdings älter wird als erwartet, profitiert.

Mangelnde Transparenz

Oft sind die Vertragsbedingungen für Laien schwer zu verstehen und undurchsichtig formuliert. Deshalb lässt sich ohne professionelle Hilfe kaum feststellen, ob sich ein Vertrag lohnt oder nicht.

Teure Kündigung

Riester-Verträge können zwar gekündigt werden. Allerdings müssen dann staatliche Zulagen und Steuerbegünstigungen zurückgezahlt werden. Zusätzlich kann auch der Versicherer Kündigungsgebühren verlangen. Eine günstigere Alternative wäre es deshalb, den Vertrag beitragsfrei zu stellen.